Metals Exploration’s share price has gone vertical. What’s the key lesson, and which three stocks might be next?

Weltbeste Investoren (Teil 1): Karl Ehlerding – exklusives Interview zum 80. Geburtstag

Karl Ehlerding ist ein Unikat der deutschen Aktienszene.

Die ersten Aktienkäufe tätigte er schon während seiner Schulzeit, mit damals 3.200 D-Mark Startkapital aus einer kleinen Erbschaft. Mit 25 war er Millionär. Später wurde er Multi-Milliardär, dann folgte ein Einbruch durch die Insolvenz der börsennotierten Holdinggesellschaft WCM, und anschließend die Rückkehr als vermögender Investor, aktiver Immobilien-Unternehmer, und großzügiger Philanthrop. Karl Ehlerding war während seines gesamten Lebens primär Aktieninvestor und kann somit auf über sechs Jahrzehnte Börsenerfahrung zurückschauen.

Am 25. Juli 2022 feiert der Sohn eines Bremerhavener Krabbengroßhändlers seinen 80. Geburtstag.

Obwohl Karl Ehlerding heute selten mit der Presse spricht, stand er im Juni 2022 für zwei Stunden Swen Lorenz von Undervalued-Shares.com Rede und Antwort. In seinem Büro mit Blick auf die Hamburger Elbphilharmonie plauderte der Hanseat aus dem Nähkästchen, gab Ratschläge für die nächste Generation, und verriet, an welchen Werten er derzeit besonders interessiert ist (einschließlich Volkswagen und Porsche, mit denen Undervalued-Shares.com Mitglieder bereits gut vertraut sind – unsere überlappenden Interessen sind hier allerdings rein zufällig).

In "Weltbeste Investoren" berichtet Undervalued-Shares.com insgesamt über drei erfolgreiche Aktienanleger, über die in anderen Quellen wenig oder keine aktuellen Informationen zu finden sind. Die unterhaltsamen persönlichen Geschichten dieser drei Börsenprofis sollen Lesern helfen, aus den jeweiligen individuellen Erfahrungen zu lernen und Inspirationen zu gewinnen – inklusive der ein oder anderen aktuellen Investmentidee.

Das Interview mit Karl Ehlerding wird ausnahmsweise in zwei Sprachen (Deutsch und Englisch) veröffentlicht.

Swen Lorenz: Herr Ehlerding, dank Ihrer Arbeit erzielte ich in den 1990er Jahren einige meiner ersten großen Börsengewinne, und auch andere Kollegen meiner Generation haben Ihnen viel zu verdanken. Ihre eigenen Börsenanfänge reichen aber noch viel weiter zurück. Wie startete Ihre Karriere?

Karl Ehlerding: Es begann mit der Privatisierung und dem Börsengang von Volkswagen im Jahr 1961. Die VW-Aktie kostete für das normale Publikum in der Platzierung 350 D-Mark. Für Leute niedrigerer Einkommensklassen gab es die Papiere aber zu einem Sonderpreis von 280 D-Mark. Schüler und Studenten kamen sogar für 210 D-Mark zum Zuge. Allerdings sollte jeder nur fünf Aktien bekommen.

Ich war damals Schüler an der Wirtschaftsoberschule in Bremerhaven und erzählte allen von dem anstehenden Börsengang und der Gelegenheit zum günstigen Einstieg als Schüler. Wir waren 28 in der Klasse, aber nur zwei wollten mitmachen.

Ich ging zur Norddeutschen Kreditbank und sagte: "Geben Sie mal so Formulare her." Die Bank gab mir nur ein Formular. "Nein, ich brauche 27."

Dann habe ich überall die Namen eingetragen und in der Klasse gesagt: "Hier, unterschreiben, unterschreiben." Dadurch bekam ich fast 100 Aktien für jeweils 210 D-Mark.

Der erste Kurs war 980 D-Mark. Der zweite Kurs war 1.030 D-Mark. Er ging rauf bis 1.200 D-Mark. Es war mir so klar, dass die Aktie steigen muss, weil ja das Produkt so bekannt war. Volkswagen, der Käfer! Die Bildschrieb damals: "Gott kauft auch VW-Aktien".

Dann habe ich die Aktien bei einem Kurs von 880 D-Mark verkauft. Damals war die steuerliche Spekulationsfrist noch drei Monate, es war also ein steuerfreier Gewinn. Okay, den Höchstkurs habe ich nicht gekriegt. Höchstkurs kann man mal kriegen, das ist aber ein Zufall. Auf jeden Fall war dann ein Start da.

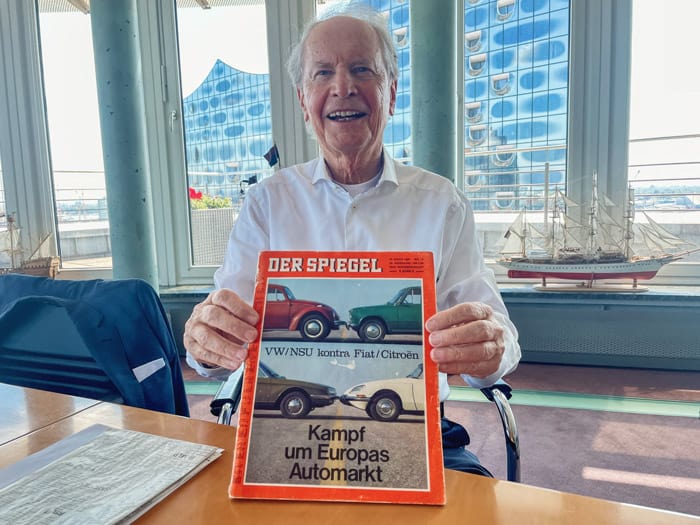

Karl Ehlerding mit einer 1969er Ausgabe von DER SPIEGEL.

SL: Wie ging es danach weiter, und entwickelten Sie dabei auch einen eigenen Anlagestil?

KE: Mein Anlagestil hat sich ergeben durch "learning by doing".

Das Kapitel VW war 1961, danach kam ich nach Hamburg zur Universität. Dort hatte ich dann alle Zeitungen zur Auswahl. Die FAZ, Börsen-Zeitung, Die Welt – alles war da. Ich habe gelesen und gelesen und gelesen.

Um ein guter Investor zu sein, kommt es kommt auf drei Dinge an.

Man muss gut rechnen können. Am besten muss man den ganzen Kram im Kopf ausrechnen können, denn dann kann man das auch in Verhandlungen.

Zweitens kommt es auf Logik an.

Und am Ende muss man alles nochmal mit gesundem Menschenverstand überlegen. Kann das alles angehen? Man muss es mit etwas Abstand betrachten.

SL: Wie ging es dann mit dem Studenten Ehlerding weiter?

KE: Während meiner Zeit an der Universität kam das zweite große Schlüsselerlebnis in Form der Hildesheim-Peiner Kreis-Eisenbahn.

Das deutsche Handelsblatt hieß damals noch Industriekurier, und ich las einen Artikel über diese Eisenbahngesellschaft: "Kein Frachtaufkommen mehr, die Strecke zwischen Hildesheim und Peine wird stillgelegt, die AG geht in Liquidation."

In der Börsen-Zeitung sah ich, dass die Aktie damals bei 36 D-Mark stand, obwohl der Nominalwert der Aktie bei 300 D-Mark lag.

Ich dachte, da rechne ich doch mal aus, was bei der Liquidation rauskommen wird, denn es hätte ja normalerweise mindestens der Nominalwert sein sollen. Ich bin an der Uni in der Wirtschaftsfakultät in den Keller gegangen, um in den Hoppenstedt Aktienführer zu schauen. Damals stand im Hoppenstedt alles drin, selbst zu dieser kleinen Eisenbahngesellschaft waren es fünf Seiten. Jeder kleine Schuppen war aufgeführt. Ich bewertete alles und rechnete, um zu schauen, ob 36 D-Mark pro Aktie dabei herauskommen werden. Ich kam aber auf 300 D-Mark. Und da dachte ich: "Mensch, habe ich mich verrechnet?" Denn eigentlich denkt man ja, es stimmt immer, was in der Zeitung steht.

Nein, es sollte viel mehr rauskommen als 36 D-Mark pro Aktie.

Und dann habe ich immer gekauft an der Börse, jahrelang während der gesamten Liquidationsperiode. Ich war damals 22, 23 Jahre alt. Und ich habe immer gekauft, gekauft und gekauft.

Als die Liquidation zu Ende war, bekamen wir die Liquidationsraten. Und wir bekamen nicht die 36 D-Mark raus, sondern 530 D-Mark. Das war ein gewaltiger Schub für mich!

Über die Investments von Karl Ehlerding (rechts) erschien 1968 ein Artikel in DER SPIEGEL.

SL: Hielten Sie denn auch andere Aktien so lange, und ist langes Halten ein Teil Ihrer Strategie? Verhalf Ihnen Geduld zum Erfolg?

KE: Ja, man muss eine Position auch mal ein halbes Jahr oder fünf Jahre halten. Und das macht dann auch Spaß.

SL: Hatte der junge Karl Ehlerding irgendwelche Vorbilder oder einen Mentor?

KE: Ich hatte an der Uni einen guten BWL-Professor. Professor Johannes Fettel hatte gute Vorlesungen gehalten über Liquidationsbilanzen, Fortführungen, und Bewertungen. Er war auch Steuerprofessor. Da habe ich viel gelernt. Um es klar zu sagen, ohne Universität wäre es schwer gewesen. Das theoretische Wissen war für meine Börsenkarriere sehr gut.

SL: Mit diesem Wissen landeten Sie einige echte Coups. Was war denn der prozentual größte Gewinn Ihrer Börsenkarriere?

KE: Vom Multiplikator her war es der Solnhofer Aktien-Verein. Ich las damals über die Gesellschaft, und mir fiel auf, dass die Aktie trotz ihres Nominalwertes von 100 D-Mark nur bei 60 D-Mark notierte.

Also ging ich wieder in den Keller der Uni und schaute mir alles an.

Die gesamte Gesellschaft war an der Börse mit 300.000 D-Mark bewertet. Ich sah in den Unterlagen, dass das Unternehmen 3,2 Millionen Quadratmeter Grund und Boden im schönen Altmühltal besaß. Das war ein Steinbruchbetrieb, die stellten die "Solnhofer Platten" her. Der Betrieb hatte so drei bis vier Millionen D-Mark Umsatz.

Dann war da aber auch noch ein Gastwirtschaftsbetrieb für Münchener Ausflügler ins Altmühltal.

Und 20 oder 30 Wohnungen.

Und ein Museum mit wertvollen versteinerten Fischen. Das Museum gehörte auch zum Vermögen der Gesellschaft.

Ich sagte, da stimmt was nicht. Ja, da stimmte auch was nicht, und zwar bei den Leuten, die ihre Aktien für nur 60 D-Mark über die Börse verkauften!

Ich bin auch hingefahren und habe mir alles angeschaut. Aber anonym.

Und dann habe ich gekauft, ganz vorsichtig, über Jahre. Der Kurs stand bei 60, 70, 200, dann 300 D-Mark. Über Jahre habe ich immer gekauft.

Als wir 20% an der Firma hatten, bin ich mit meinem Kollegen Klaus Hahn hingefahren. Der Betrieb lag so schön im Grünen, es war wunderbar. Als wir dann herumgewandert sind, hörten wir immer so ein lautes Geräusch. Da lag noch eine Zementfabrik nebenan, die Solnhofer Portland-Zementwerke.

Wir haben uns auch das angeguckt und abonnierten das Altmühlblatt. Da stand drin, dass die Solnhofer Portland-Zementwerke große Absatzerfolge hatte. Es wurde ja damals der Rhein-Main-Donau-Kanal gebaut, die Verbindung zwischen Main und Donau. Die brauchten Zement ohne Ende. Den Solnhofer Portland-Zementwerken ging aber der Rohstoff aus, die brauchten Kalk, was wiederum auf dem Gelände des Solnhofer Aktien-Vereins vorhanden war.

Später haben wir die ganzen Aktien bei einem Kurs von 5.000 D-Mark an die Zementfabrik verkauft. Vom Prozentsatz her war das mein allergrößter Gewinn.

Bei jeder AG, bei der ich meine Aktien verkauft habe, verfolge ich die Entwicklung anschließend weiter. Am Ende gab es eine Abfindung zu 12.300 Euro, also 24.600 D-Mark. Der Nachbar, die Solnhofer Portland-Zementwerke, hat den Solnhofer Aktien-Verein übernommen, weil sie weitere Kalkvorkommen benötigten.

SL: Sie erwähnten Ihren Weggefährten Klaus Hahn. Warren Buffett hat Charlie Munger an seiner Seite, und auch Karl Ehlerding hatte nach meiner Beobachtung mehrere wichtige Weggefährten. Welche Lehren zogen Sie denn in Ihrem Leben, was die Bildung eines erfolgreichen Investment-Teams anbelangt? Oder sollte man besser Einzelkämpfer sein?

KE: Wenn es um die Idee geht, bin ich immer Einzelkämpfer.

Aber um etwas Größeres zu machen, habe ich sehr viel delegiert. Allein kann man ja nicht alles schaffen.

Bei der Durchführung von großen Investments ist gute, kluge Delegation wichtig. Delegieren ist ganz wichtig.

SL: In den 1990er Jahren besuchte ich selber als Schüler viele Hauptversammlungen in Deutschland, darunter auch ehemals gemeinnützige Wohnungsbaugesellschaften, bei denen Sie mit großen Aktienpaketen aktiv Einfluss auf das Unternehmen ausübten. Da ich die handelnden Personen damals kannte, weiß ich, wie wichtig Delegation bei diesen Transaktionen für Sie war. Sie wurden durch diese Investments zeitweise zum fünffachen Euro-Milliardär und schrieben in Deutschland Börsengeschichte. Wie lief das damals ab?

KE: Im Rahmen meiner Recherchen fielen mir die unterbewerteten Aktien dieser Wohnungsgesellschaften auf. Das waren unter anderem die Gladbacher Wohnungsbau und die Wohnungsgesellschaft des rheinischen Handwerks.

Ich rechnete deren inneren Wert aus. Mitte der 1980er Jahre konnten Sie über diese Aktien einen Quadratmeter Wohnfläche für nur 150 D-Mark kaufen. Das war deshalb so billig, weil diese Gesellschaften eben den juristischen Status der Gemeinnützigkeit hatten. Es stand in der Satzung drin, wenn das Unternehmen liquidiert wird, dann bekommen die Aktionäre nur den Nominalwert zurück. Der Rest geht ans Rote Kreuz.

Ich habe trotzdem investiert und auf Veränderungen gewartet. Ende der 1980er Jahre wurde dann der besondere juristische Status dieser Gesellschaften aufgehoben. Mit der Aufhebung der Gemeinnützigkeit konnte man auch die Satzung verändern.

Das war für mich eine größere Sache, und sie begann in Gladbach. Die Wohnungen haben wir steuerfrei hochgeschrieben und dann in die börsennotierte Holdinggesellschaft WCM eingebracht. Diese steuerliche Konstruktion, durch das wir die stillen Reserven dieser Unternehmen steuerfrei heben konnten, war einmalig in Deutschland.

Um diese Gesellschaften zu verfolgen, hatte ich vom ersten Tag an die Lokalzeitung aus Gladbach abonniert. Und um die Aktien dieser Gesellschaften aufzukaufen, habe ich damals sogar mal ein halbes Jahr in Gladbach gewohnt. Ich saß damals buchstäblich zuhause auf dem Sofa des ehemaligen Sparkassendirektors, um über den Verkauf seiner Aktien zu sprechen. Die Aktie war immer niedrig, der Kurs stand bei 120 D-Mark, aber der innere Wert lag bei 4.000 D-Mark. Diesem ehemaligen Sparkassendirektor bot ich einen Kurs von 1.000 D-Mark für seine Aktien. Und er sagte zu mir: "Herr Ehlerding, das ist ja viel zu viel, machen Sie das doch nicht."

Am Ende hatten wir an den drei dortigen Wohnungsgesellschaften jeweils 100% der Aktien.

Die Übernahme dieser Wohnungsbaugesellschaften war vom absoluten Betrag her das größte Geschäft meines Lebens. Am Ende waren es 80.0000 Wohnungen. Meine damalige Holdinggesellschaft WCM wurde durch diese Transaktionen Milliarden wert.

SL: Nach außen hin macht es den Eindruck, als hätten Karl Ehlerding und seine verschiedenen Investment-Holdings jahrzehntelang von ineffizienten Märkten profitiert. Allerdings kann man heute nicht mehr einfach in Archive gehen, um sich einen Informationsvorsprung über stille, versteckte Grundstücksreserven zu beschaffen – das Internet hat dem ein Ende gesetzt. Wie sieht jemand mit einer so lang zurückreichenden Erfahrung die Börse heute, und welche Chance hat man als Anleger überhaupt, im Wettbewerb mit globalen Institutionen und blitzschnellen Computern die Nase vorn zu haben?

KE: Es gibt immer Chancen an der Börse. Nehmen Sie einfach das Beispiel von Porsche Holding SE, der börsennotierten Familienholding der Familie Porsche.

Die Porsche Holding hat nur Eigenkapital. Ihr größtes Asset ist 53% Anteil an den Stammaktien von Volkswagen. Mit jeweils zwei Porsche Holding Aktien hat man indirekt eine VW Stammaktie. Wenn ich das hochrechne, müsste die Aktie der Porsche Holding heute schon doppelt so hoch stehen.

Aber es geht noch weiter. Die gesamte Volkswagen ist an der Börse nur mit 80 Milliarden Euro bewertet. Darin ist die Porsche AG, welche die Sportwagen produziert und zu 100% der Volkswagen gehört, mit 12 Milliarden Euro Bilanzwert enthalten. Ferrari ist im Vergleich nur ein Zehntel der Größe von Porsche, ist aber an der Börse derzeit mit 35 Milliarden Euro bewertet. Und das wird irgendwann hochkommen, denn die Porsche AG soll ja an die Börse gehen.

Und dann vergleiche ich den Normalbetrieb der Volkswagen mit Toyota. Toyota hat keine Perle wie die Porsche im Depot, das ist eher ein Massenbetrieb. Wenn ich den Wert der Porsche AG abziehe, dann ist die Volkswagen nur 10, 20, oder 30 Milliarden Euro wert. Toyota ist ungefähr gleich groß wie Volkswagen, wird aber mit 240 Milliarden Euro bewertet.

Insofern ist da auch eine große stille Reserve.

Und das wird alles hochkommen und entdeckt werden nach der Börsennotierung der Porsche AG. Und auch da steht wieder alles in der Zeitung. Es ist alles ganz einfach. Dreisatz, Teilen, Malnehmen. Sie dürfen sich nur nicht verrechnen.

Es kommt aber noch besser. Dr. Hans Michel Piëch ist ja der größte Stammaktionär der Porsche Holding. Die Stammaktien der Porsche Holding sind mit 10 Milliarden Euro bewertet. Um die Hauptversammlung der Porsche Holding zu beherrschen, müsste man derzeit 5 Milliarden Euro ausgeben. Mit der Porsche Holding hätte man dann aber auch die Stimmenmehrheit bei Volkswagen. Das heißt, mit 5 Milliarden Euro kann man derzeit den gesamten Volkswagen Konzern beherrschen. Volkswagen hat 250 Milliarden Euro Umsatz, 160 Fabriken und 670.000 Mitarbeiter. Das kann man derzeit mit 5 Milliarden Euro erwerben.

Es könnte jemand zu Dr. Hans Michel Piëch gehen und ihm 10 Milliarden Euro zusätzlich geben. Vielleicht wird er dann schwach? Dann würde man mit 15 Milliarden Euro den ganzen Volkswagen-Konzern beherrschen, und die Aktie der Porsche Holding hätte einen Marktwert von 196 Euro pro Aktie.

Ich habe Aktien der Porsche Holding gekauft bei 70 Euro, bei 80 Euro, und bei 88 Euro. Jetzt sind sie bei 68 Euro. Jetzt kaufe ich ein bisschen nach. Irgendwann kommt das alles hoch. Derzeit gibt es bei Porsche AG Probleme mit China, aber die Probleme haben ja alle und das ist temporär.

Ich bin jetzt ein Jahr bei Porsche Holding drin. Wenn ich noch ein, zwei oder drei Jahre drinbleibe, macht es nichts, denn das Warten wird ja bezahlt! Ich kriege jedes Jahr dicke Dividenden. Ich persönlich kriege diese Dividenden alle brutto für netto, denn ich habe noch steuerliche Verlustvorträge. Ich kriege aus Porsche Holding eine Verzinsung von 4.25% pro Jahr.

Die Porsche AG ist eine Weltfirma mit tollen Produkten. Wenn der Börsengang kommt, dann geht die Porsche AG auch in die Formel 1, wie Ferrari. Das ist eine interessante Sache.

Es begann damals alles 1961 mit VW, und heute bin ich wieder bei VW gelandet!

SL: Mir ist aufgefallen, dass Sie eigentlich fast immer nur in Deutschland investieren. Was ist der Grund dafür?

KE: Es gibt ja immer neue Chancen hier. Insofern muss ich gar nicht außerhalb des deutschsprachigen Raums schauen.

SL: Und Sie haben sich Ihr Leben lang auf börsennotierte Gesellschaften konzentriert?

KE: Ich habe noch nie in ein Start-up investiert. Es muss immer börsennotiert sein, und mit Substanz untermauert.

Ich kaufe Substanz billig.

Die Gründe dafür sind jeweils ganz unterschiedlich.

Es kann eine vergessene Aktie sein.

Oder ein Unternehmen, das Verlust macht und in Schwierigkeiten geraten ist.

Oder ein Unternehmen wie Klöckner, das vorher in einem Insolvenzvergleich war. Da haben wir zugeschlagen.

Und dann gibt es natürlich steuerliche Verlustvorträge. Die können Sie nutzen, wenn Sie eine Aktiengesellschaft weiterführen.

Ich habe nie eine Aktiengesellschaft liquidiert, sondern sie immer erhalten. Auch wenn ein operativer Betrieb stillgelegt war, die Aktiengesellschaft als juristische Hülle blieb ja am Leben. Und die habe ich dann als Börsen-AG mit Verlustvorträgen verkauft. Teilweise sind wir auch dringeblieben und haben Partner mit reingenommen.

SL: Sie sind bekannt dafür, zu kaufen, wenn andere nicht kaufen möchten. Außerhalb der Börse fällt mir dabei die Geschichte Ihrer privaten Finca auf Mallorca ein, die ich aber auch nur ansatzweise kenne. Wie genau gingen Sie dabei vor?

KE: Ich habe das große Glück, eine der zehn größten Fincas auf Mallorca zu besitzen.

Das Ganze geht zurück auf ein Hotelprojekt, das nicht funktionierte. Jemand hatte versucht, an der Ostküste von Mallorca, die damals noch unbeleckt war, etwas Großes aufzubauen. Es landete aber als Konkursfall bei der spanischen Banco Exterior de España, der "BEX".

Ich bekam einen Anruf: "Herr Ehlerding, ich habe hier etwas für Sie, ist aber etwas Größeres. Es sind 4 Millionen Quadratmeter, mit vier Buchten. Es soll in sieben Parzellen aufgeteilt und verkauft werden."

Ich sagte: "Ich nehme das Ganze, dafür will ich aber einen Discount."

Die Preisverhandlungen dauerten damals ein halbes Jahr. Die Bank hatte bereits 20 Jahre lang auf dem Konkurs-Asset gesessen.

Am Ende bekam ich den Zuschlag für 300 Millionen Peseten. Damals waren 100 Peseten 1,20 D-Mark. Ich bekam es also für 3,6 Millionen D-Mark. Das war weniger als 1 D-Mark pro Quadratmeter. Und die Grunderwerbsteuer sparte ich auch, denn das Land war in einer SA drin (SA = spanische Aktiengesellschaft). Beim Verkauf von Aktien fiel damals auch in Spanien keine Grunderwerbsteuer an.

Nach dem Kauf sagte ich zu meiner Frau: "So, jetzt müssen wir uns das mal anschauen!"

Wir sind vor 28 Jahren eingezogen. Meine Frau Ingrid und ich haben das Land revitalisiert. Heute bauen wir dort Mandeln an, und Schafe haben wir auch.

Dieser Kauf war eine tolle Value-Geschichte.

SL: Solche Erfolgsgeschichten sollten doch auch Sparer inspirieren, die keine große Erfahrung mit antizyklischer Geldanlage haben. Trotzdem scheuen sich die meisten Deutschen nach wie vor, bei ihren Geldanlagen aktiver zu werden. Woran liegt das?

KE: Das ist auf jeden Fall so. Durch Corona sind in Deutschland zwei bis drei Millionen neue Aktiendepots eröffnet worden. Börsentechnisch sind wir aber im Gegensatz zu anderen Ländern nach wie vor unterentwickelt. Das hängt auch zusammen durch die zwei Weltkriege und die beiden Inflationen. Die Leute hatten einen Schock.

SL: Was raten Sie denn der nächsten jungen Generation?

KE: Die Börse ist heute nach wie vor das ideale Betätigungsfeld für junge Leute. Auch als Privatanleger kann man sich durch kluges Studium der bekannten Fakten einen Vorteil erarbeiten. Es steht ja alles in der Zeitung.

Das BWL-Studium schafft eine solide Basis. Als ich anfing, gab es in Deutschland 40.000 BWL-Studenten. Heute sind es 240.000 BWL-Studenten. BWL ist das größte Fach in Deutschland. Das beliebteste Fach! Ich rate dazu, denn es schafft eine solide Basis.

SL: Wie sieht heute Ihr Börsenalltag aus?

KE: Am Morgen lese ich das Hamburger Abendblatt, die Welt und die FAZ.

Und dann wird die FAZ geteilt. Die eine Hälfte kriegt mein Sohn, der wohnt nebenan.

Die andere Hälfte kriegt meine Frau, vor allem das Feuilleton sowie Natur und Wissenschaft. Wir teilen immer alle Zeitungen in der Familie. Ganz wichtige Sachen kreuze ich an und verschicke sie.

Aber bevor ich das mache, gehe ich immer in den Wald und laufe. Dann wird gefrühstückt. Danach fahre ich ins Büro, oder genauer gesagt, ich lasse mich fahren. Ein Chauffeur ist die beste Investition, die es gibt. Die Aufwendungen für einen Chauffeur machen sich zehnfach bezahlt. Ich lese im Auto die Zeitungen weiter, denn ich lese ja jeden Tag zwölf Stück. Nein, elf Stück, eine gibt es nicht mehr! Rechnen Sie mal aus, was ich in 30 Jahren an Zeit gespart habe. Den Chauffeur habe ich auch schon 30 Jahre.

SL: Und welche Aktien schaut sich ein Karl Ehlerding basierend auf seinem Zeitungsstudium derzeit genauer an?

KE: Ich war ganz groß drin bei K+S Kali und Salz. Die muss man genau verfolgen. Die waren bei 8 Euro, gingen auf 36 Euro, stehen jetzt aber wieder bei 28 Euro.

Freenet ist eine interessante Aktie wegen der steuerfreien Dividenden. Der Kurs steht bei 23 Euro, jedes Jahr gibt es eine Ausschüttung von 1,60 Euro, steuerfrei. Eine tolle Rendite.

Bei der Elbstein AG bin ich auch noch am Entwickeln. Die Gesellschaft hat noch viele steuerliche Verlustvorträge, viele unentwickelte Grundstücke und Cash.

Die ERWE ist auch in Arbeit. Eine Immobilien-AG mit Objekten in Städten.

Bei Maternus-Kliniken bin ich noch mit 12% beteiligt. Die Gesellschaft hat 3.000 Betten und soll verkauft werden.

SL: Was hat es mit der Stiftung auf sich?

KE: Unsere Familienstiftung wird zum Jahresende 2022 25 Million Euro Eigenkapital aufweisen. Unsere gemeinnützige "Ehlerding-Stiftung" betreibt verschiedene Projekte für Schüler und Jugendliche unter dem Leitsatz: "Damit Kindern das Leben gelingt". Mit unseren Projekten haben wir in 25 Jahren über 57.000 Kinder erreicht.

Wir haben unter anderem das alte Schullandheim gekauft, in dem ich und meine Frau Ingrid in den 1950er Jahren waren. Wir hatten einen Anruf bekommen, dass das Schullandheim Hilfe benötigte. Da stiegen wir ein und haben es jetzt für 11 Million Euro erweitert.

SL: Neben der Börse, welche Interessen und Leidenschaften geht Karl Ehlerding heute nach?

KE: Mein erstes Hobby ist das Wandern. Das mache ich in der Lüneburger Heide, dem Harz, oder in Tirol.

Das zweite Hobby ist Kirgisien. In den 1990er Jahren half ich bei der Eröffnung einer Brauerei in diesem Land, dafür wurde ich zum Honorarkonsul ernannt. Gerade bekam ich eine Email vom Berater des Präsidenten von Kirgisien, in dem er mir sagte, "zweifelsfrei sind Sie der beste Honorarkonsul der Kirgisischen Republik in Deutschland." Das macht viel Spaß! Zu Silvester lade ich alle 100 Kirgisen, die in und um Hamburg arbeiten oder studieren. Wir feiern hier mit großer Kapelle.

Karl Ehlerding mit der Flagge der Kirgisischen Republik, die er als Honorarkonsul vertritt.

SL: Nun blicken Sie auf über 60 Jahre Börsentätigkeit zurück. Nur wenigen Leuten ist vergönnt, sich über einen so langen Zeitraum jeden Tag fast ausschließlich mit Börse auseinandersetzen zu können. Mit all dieser Erfahrung im Rücken, was ist denn der wichtigste Rat, den Sie uns mit auf den Weg geben?

KE: Das Schlimmste, was man machen kann, ist, sich zu verzetteln.

Und man soll auch nicht leicht nervös werden. Eine Aktie schnell hin und her zu handeln, weil sie ein bisschen gefallen ist, ist vollkommen verkehrt.

Natürlich muss man auch immer hinfahren und sich die Sachen angucken, in die man investiert.

SL: Herr Ehlerding, vielen Dank für das persönliche Gespräch über Ihr einmaliges und inspirierendes Leben. Auch seitens von vielen Lesern, die in der Vergangenheit bei Ihnen mit investierten, die allerbesten Glückwünsche zum anstehenden runden Geburtstag!

Karl Ehlerding arbeitet heute in dem gleichen Penthouse-Büro gegenüber der Hamburger Elbphilharmonie, in dem er schon vor über 25 Jahren als allererster Mieter einzog, als die Hamburger Speicherstadt gerade noch im Umbau war. Von seinem Bürobalkon aus kann er das Kommen und Gehen im Hamburger Hafen beobachten, und passenderweise war am Tag des Interviews die MS Queen Mary II zu Besuch in der Hansestadt. Der Fitnessfanatiker und Vegetarier ist in Topform und springt mit der Energie eines 25-Jährigen durch sein Büro. Undervalued-Shares.com hatte viel Spaß dabei, ihn einmal umfangreich über sein Leben befragen zu dürfen. Zusätzlich zu seinem 80. Geburtstag wird Karl Ehlerding im September 2022 noch die goldene Hochzeit mit seiner Frau Ingrid feiern.

Nächste Woche: Im zweiten Teil von "Weltbeste Investoren" wird ein Investor beleuchtet, der eigentlich einer der absoluten Superstars der Aktienbranche sein müsste, über den es aber fast nichts in öffentlichen Quellen gibt. Undervalued-Shares.com hat 20 Jahre lang das spärliche verfügbare Material gesammelt.

Blog series: The world's best investors

There's more to "The world's best investors" than this Weekly Dispatch. Check out my other articles of this three-part blog series.

Benefitting from a Swiss banking renaissance

A historically low p/e of 8.

A dividend yield of >6%.

Large-scale buy-backs.

Meet the Swiss banking stock that currently offers the best buying opportunity since the Great Financial Crisis.

Benefitting from a Swiss banking renaissance

A historically low p/e of 8.

A dividend yield of >6%.

Large-scale buy-backs.

Meet the Swiss banking stock that currently offers the best buying opportunity since the Great Financial Crisis.

Did you find this article useful and enjoyable? If you want to read my next articles right when they come out, please sign up to my email list.

Share this post: